蓝鲸TMT记者 陈蓉

10月2日,腾讯音乐集团(下称“腾讯音乐”)在美国递交招股书,股票代码TME,并将于10月18日正式上市,外界估计腾讯音乐估值达到300亿美元左右。此次公开招股书中暂只披露10亿美元的留位费(placeholder),最高融资金额尚未披露。

根据招股书显示,截止2018年第二季度,腾讯音乐旗下四大应用QQ音乐、酷狗音乐、酷我音乐和全民K歌合计月活已达8亿左右,用户平均使用时长为70分钟。

在营收方面,腾讯音乐2018年上半年营收为86.19亿人民币,而2017年同期为44.85亿人民币,同比增长92%。2018年上半年调整后利润为21.12亿人民币,而2017年上半年调整后利润为7.32亿人民币,同比增长188.5%。

在线音乐平台普遍亏损的背景下,腾讯音乐大幅盈利的成绩十分抢眼。但与外界想象不同,作为起家业务,在线音乐并未成为其主要现金流,包括虚拟礼物和增值会员的社交娱乐业务,占到腾讯音乐收入的七成以上,随之而来的用户黏性低、直播业务监管风险也随之显现。

音乐付费低迷,收入多元化解局

Spotify作为流媒体音乐巨头,常被用来和国内在线音乐平台对标。但Spotify主要依靠用户付费订阅和广告收入,而即将上市的腾讯音乐则表现出区别。

根据招股书显示,腾讯音乐主要的两大营收来自在线音乐和社交娱乐,前者主要包括付费订阅和销售数字音乐,而后者则包括在“全民K歌”在内的在线K歌,酷狗、酷我两大音乐App的音乐直播中购买虚拟礼物和高级会员资格。

截止2018年6月30日,腾讯在线音乐月活跃用户(MAU)达到6.44亿,但付费订阅用户仅为2330万,同比2017年的1660万仅为28%,环比增长4.4%;该季度付费订阅率仅为3.6%。

而根据Spotify此前公布的2018年第二季度财报显示,Spotify截至第二季度末的月活跃用户(MAU)数量为1.80亿人,同比增长30%;高级付费用户数量为8300万人,同比增长40%,环比增长7%。

与之形成对照的是,腾讯音乐的社交娱乐板块发展盈利迅猛,其用户群从2017年第二季度的约710万增长到2018年同期的950万,2018年第二季度的支付率为4.2%,略高于在线音乐的付费水平。

虽然两项业务用户的付费率并没有太高差别,但从MAU、付费用户增长趋势,ARPU (付费用户平均贡献收入 )等分类指标中,可以看出两者的巨大差距。

从招股书中可以看到,从2016年第三季度至2018年年中,在线音乐每月ARPU贡献水平始终维持在8.6~9.5元的低位水平,而社交娱乐服务ARPU则维持在74.5~111.8元之间,远远高于在线音乐贡献,其中在线K歌略低于音乐直播。

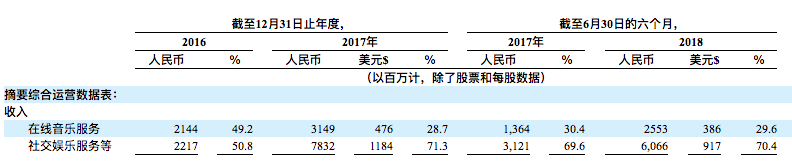

从招股书中可以看出,如果在2016年年底双方还平分秋色,但在2017年开始,社交娱乐服务营收开始呈现压倒性优势,到该年年底,该项营收对总收入贡献占比达到了71.3%,而在2018年上半年,社交娱乐收入对总营收贡献占到了70.4%,其绝对数字也从31.21亿人民币翻番,高达60.33亿人民币。

腾讯音乐在招股书中也坦承,造成这一结果的原因是,与较发达的市场相比,中国用户的音乐支付意愿相对较低,用户消费习惯仍待培养。

根据艾瑞咨询数据显示,2017年用户使用在线音乐的时间为53.8分钟,和其他诸如视频、游戏等在线娱乐形式花费的时间一致,但收入上,在线音乐付费用户ARPU仅为人民币110元,大大低于在线视频的182元和网络游戏的926元;另一方面2017年在线音乐服务的人均支出( per capita spending) 为人民币2.9元,相对于视频14.8元、游戏164.9元和34元的电影而言相对较低。

另一方面,和在线音乐服务相比,用户通常每月仅为订阅包支付一次,而社交娱乐让用户有更多交互机会、更多的付费消费场景允许用户无限制地支付。

显然,腾讯音乐对于在线K歌、音乐直播等社交娱乐业务依赖程度不低,而直播业务带来的用户对平台黏性低、KOL流失和监管风险也随之增加。

培育自有版权、互娱版图仍需扩张

腾讯早在2003年便成立了QQ音乐布局音乐产业,2016年7月,透过一系列交易,腾讯成为CMC(中国音乐集团)的控股股东,持有约61.6%的股权,2016年12月,CMC更名为“腾讯音乐娱乐集团”。本次上市后,腾讯继续为腾讯音乐控股股东,持股占比58.1%,

腾讯作为社交帝国,凭借其构建起的庞大社交和娱乐版图,音乐板块在自家生态圈内得到良好,与其协同效应明显。例如,腾讯QQ用户可以无缝访问QQ音乐,而拥有10亿月活的微信也也嵌入全民K歌,与腾讯视频进行音乐节目合作等等。

与此前在线视频平台面临的内容采购困境类似,诸如Spotify、腾讯音乐等在线音乐平台作为产业链下游需要花费大量成本购置版权,东方证券针对Spotify的研报指出,在目前的音乐产业链中,唱片公司仍处核心地位,市场集中度高、议价能力强,流媒体音乐平台采购的内容成本并不具备规模效应。

根据招股书显示,目前腾讯音乐国内外版权合作方超200家,包括索尼音乐娱乐公司、环球音乐集团、华纳音乐集团全球三大唱片公司,还包括英皇娱乐集团、中国唱片集团公司等,曲库规模已经超2000万首。与这些音乐版权方签署的主分销和许可协议通常从一年到三年不等。

而在今年年初,国家版权局要求对网络音乐作品应全面授权、避免独家授权,腾讯音乐曾先后和阿里音乐、网易云音乐达成版权互授,高价获取的版权带来的竞争优势亦同时稀释。

在激烈的版权争夺市场中,流媒体音乐平台需要花极大成本维护与唱片公司的版权合作。

2018年10月1日,也即提交上市申请前一天,腾讯音乐和华纳音乐集团附属公司WMG China LLC及索尼音乐娱乐订立股份认购协议,腾讯音乐向两家公司发行共计68,131,015股,现金代价约2亿美元,有意见认为,通过股权绑定和锁定期限制,腾讯音乐和这两家公司的版权合作有一定保障,但唱片公司在公司上市后,出售股票进行套现是大概率事件。

东方证券在针对Spotify的研报中指出,在线音乐平台若想改变这一被动局面,拓展海外付费和向产业链上游延伸,培育独立音乐人,降低版权成本,并通过承担版权维护和确认职能,形成新的收入来源,强化产业链地位。

2017年7月,腾讯音乐宣布全面升级对原创音乐的扶持,并在今年参与投资了原创网综《创造101》《明日之子》第二季,但此项布局对收入贡献影响还未能充分体现。